このコーナーでは、セミナー等々で受けた質問に対して回答しています。

今回はベンチャー企業のキャッシュフローについて、どういうパターンがあるのか?どうしていくのが良いのか?という質問です。

下記記事を元にした質問です。

なお、あまり傾聴的観点は盛り込まず、素朴に実利的観点で回答していきます。

質問

「ベンチャー企業のキャッシュフローについて、成長ステージ毎の状況で教えてください。」

企業におけるキャッシュ・フローの状態にはパターンがあります(下記表参照。このパターンから、一定、会社の状態を読み取れる。)。

| パターン | 営業CF | 投資CF | 財務CF | 現金の残高 |

| ① | + | + | + | 営業活動で現金を生み出したうえに、借入などで現金を増やしている。 さらに、固定資産や有価証券なども売却している。将来の大きな投資のためにお金を集めているのだろうか。 |

| ② | + | + | - | 営業活動と、固定資産や有価証券などの売却により現金を生み出し、借入の返済を積極的に行っている。 財務体質強化の段階にある会社だろう。 |

| ③ | + | - | + | 営業活動で現金を生み出したうえに、借入などで現金を増やし、積極的に投資活動を行なっている。 将来の戦略も明確な優良企業のパターン。 |

| ④ | + | - | - | 営業活動で生み出した現金を投資活動や借入金の返済に充てている。 潤沢なキャッシュフローがある会社であろう。 |

| ⑤ | - | + | + | 営業キャッシュフローマイナス分を借入と固定資産や有価証券の売却でまかなっている。 問題会社の一般的なパターン。 |

| ⑥ | - | + | - | 営業キャッシュフローマイナス分と借入返済分を固定資産や有価証券の売却でまかなっている。 過去の蓄積を切り売りして事業を継続している。 |

| ⑦ | - | - | + | 営業活動で現金を生み出せていないが、将来のために設備投資を行なっている。 営業のマイナス分と設備投資資金をすべて借入や新株発行でまかなっている。 自信がある将来計画があるのだろうか。 |

| ⑧ | - | - | - | 営業活動で現金を生み出せていないのに、将来のための設備投資を行ない、借入金の返済も行なっている。 過去に多くの現金の蓄積があった会社なのだろう。 |

今回は、ベンチャー企業における成長ステージ毎のキャッシュ・フロー・パターンの推移について、今々の状態から、目指すべき姿は何か?解説します。

回答

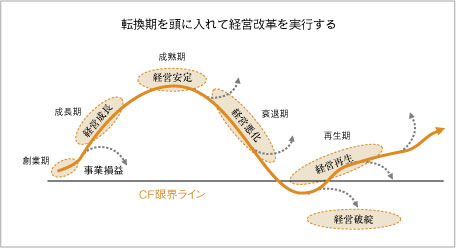

さて、会社の成長推移ですが、順調に走り出す事ができた会社の辿る推移は次のようになると言われています。

(そもそもとして創業期を抜けられず、消滅していく会社も多いし、成熟期を脱せずゾンビ状態になっている会社も多い。日本の中小企業の多くがゾンビ状態。)

この成長推移にしたがって、ベンチャー企業のキャッシュ・フローの状態について見ていきます。

創業期~(シード~ミドル):営業- 投資- 財務+

営業活動で現金を生み出せていないが、将来のために設備投資を行なっている。 営業のマイナス分と設備投資資金をすべて借入や新株発行でまかなっている。 自信がある将来計画があるのだろうか。

創業時は、売上規模は小さい一方、コストだけはかかる状態なので営業キャッシュ・フローはマイナスの状態が普通です。

(何か実業を既に持っている状態で、従業員が創業者一人、とかいうパターンなら、創業期から営業キャッシュ・フローがプラスになる事もある。)

そして、事業を成長させていくためには投資も必要なので、投資キャッシュ・フローもマイナスの状態が普通です。

では、営業キャッシュも投資キャッシュもマイナスなら、そのお金はどうするのか?という問題があります。

それを賄うのが財務キャッシュ・フローですね。

創業時は、創業者や共同創業者の出資から。

多少、事業がまわりはじめたのであれば、シードの投資(エクイティによる資金調達)を受けられ、また、小規模ながら銀行から融資を受けられる場合もあります。

このような形で、投資家や銀行からお金を調達し、それを営業や投資にまわしていく、というのが創業期~成長期のキャッシュ・フローの状態になります。

成長期~:(レイター~IPO後):営業+ 投資- 財務+

営業活動で現金を生み出したうえに、借入などで現金を増やし、積極的に投資活動を行なっている。 将来の戦略も明確な優良企業のパターン。

順調に事業が成長していくと、どこかのタイミングで営業キャッシュ・フローがプラスに転じます。

(ただし、成長を優先して、営業キャッシュ・フローをプラスにする事ができる状態であっても、意図的に投資キャッシュ・フローには該当しない事業投資、例えば人の採用とかですね、を行い、営業キャッシュ・フローがマイナスになっている会社もあります。

ただ、当たり前ですが、事業本体でキャッシュを創出できないのであれば、その事業に投資をする価値は無いので、あくまでも「営業キャッシュ・フローをプラスにする事ができる状態」には到達する必要があります。)

そして、事業が順調に成長している状態ならば、更なる成長ドライブをかけたいのが投資家マインドです。

投資キャッシュ・フローに関してはマイナス、事業成長を促進させていく状態は継続します。

この「事業が順調に成長している)状態では、投資キャッシュ・フローのマイナス分を、営業キャッシュ・フローのプラス分で賄いきれないのが一般的です。

この賄いきれない不足分は、これまた銀行からの融資や、投資家からの出資で対応していきます。

営業キャッシュ・フローのマイナス状態を意図的に作っている場合は、銀行融資の難易度があがるので、エクイティ調達(投資家からの出資)のウェイトが大きくなります。

逆に営業キャッシュ・フローがプラスの状態では銀行融資を受けやすくなるので、ダイリューション(株式希薄化)等のデメリットを追ってまでエクイティ調達をする必要が無く、銀行融資のウェイトが増えます。

成熟期~:(IPO後~):営業+ 投資- 財務-

営業活動で生み出した現金を投資活動や借入金の返済に充てている。 潤沢なキャッシュフローがある会社であろう。

そして、更に事業が成長すると、営業キャッシュ・フローだけで、成長投資も、これまで借りてきた銀行融資の返済分や、投資家への配当が賄える状態に成長していきます。

これが、企業の成長ステージにおける、一つの最終段階です。

どのような成長ステージにある会社であっても、基本的に投資キャッシュ・フローはマイナスの状態が望ましいので、投資キャッシュ・フローはマイナスが継続します。

このステージに来た財務キャッシュ・フローは、資金残高の調整弁となります。

成長をドライブさせたいのであれば、銀行融資を厚くして資金の確保を行いますし、余剰資金が多いのであれば返済にまわしていきます。

ただ、常に返済余力がある状態を実現しているのが望ましいと言えます。

なお、栄枯盛衰と言うか、盛者必衰というか、どんな大企業であっても、いつかは傾くものです。

経営者の役割は、上記「成熟期」の状態を、更なる「成長期」に乗せていく事にあるのですが。

そうそう簡単に行かないのが世の常で、「衰退期」からの倒産ないしは「再生期」という流れになる会社が日々でています。

今、自分達の会社がどのような成長ステージにあるのか?何を目指すべきなのか?

キャッシュ・フローのパターンから考えてみるのも、面白いかもですし、身を守るという意味でも重要だと思いますね。

コメント