少し古い話題なのですが、新潮社が記事(著者は細野祐二氏)にてコロワイドは債務超過なのでは無いか?と掲載し、コロワイドとバチバチやっていました。

今回は、コロワイドは本当に、新潮の言う通り債務超過なのか否かを考えてみます。

新潮社とコロワイドのやりとり経緯

新潮社は、大戸屋VSコロワイドとのやり取りに関連して、いくつかの切り口でコロワイドを批判する記事を掲載していました。

新潮社 VS コロワイド

その内の一つが「コロワイド、大戸屋プロキシーファイトに敗れて…前門の虎と後門の狼」(2020年7月6日)です。

記事の中では、ざっくり下記の通りを指摘しています。

- コロワイドはM&Aをベースに成長し、700億円を超える「のれん」の他、200億円近い”疑似資産”を計上している

- 「のれん」の評価(減損テスト)は適正ではなく、「のれん」の減損想定分を考慮するとコロワイドは債務超過状態になる(関連して監査法人の交代を行っている事を指摘)

- 大戸屋株式についても、多額の「のれん」を計上するので、実質債務超過は膨らむ

一見、それっぽい内容となっており、会計に明るくない人なら、「そんな状態なのか、、、、、」とネガティブに受け止めてしまうかもしれません。

それに対して、コロワイドは自社IRにて反論(2020年7月6日)を行っています。

反論の内容は、下記のようなものです。

- 新潮社は複数回に渡りコロワイドを誹謗中傷する記事を掲載している

- 「のれん」の減損テストはIFRSベースの会計基準に則って行われており、記事の内容は「IFRSはもとより一般的会計知識を著しく欠く、全くもって虚偽のもの」

- あずさ監査法人とは円満に監査契約を終了している

- 記事筆者の細野氏は、「会計士界のレジェンド」と呼ばれているが、2004年に有価証券報告書虚偽記載事件により、最終的に執行猶予付き懲役刑が確定し、公認会計士登録が抹消されている

新潮社(細野氏)側は上記に対しても、再反論「コロワイドの反論に反論する…のれんと監査法人の変更について」(2020年7月17日)を行っています。

内容としては、ざっくり「コロワイド側の主張は、適切な根拠に基づいておらず、監査基準に基づく合理的な推論を自らの意に沿わないとして抑圧するのは、言論の自由を保障する日本国憲法違反であり、上場会社としてあってはならない。」という物です。

やり取りに関して、どちらに総合的な適正性があるかはここでは論じませんが、新潮社(細野氏)側の言い分は言いがかりに近いものがあるようには感じます。

(参考)議論の是非に関する補足

例えば、新潮記事では、下記のようにコロワイドを批判しています。

=====

「のれんの減損テストは、回収可能額としての公正価値と使用価値のいずれか高い金額と、対象事業に関する資産帳簿価額を比較し、帳簿価額が回収可能額を上回る場合に、のれんの減損を認識する」と言うばかりで、公正価値算定の基礎となった事業計画の内容を開示しない。これでは減損テストで使用した公正価値の妥当性を検証的に判断することはできない。自らは根拠を示すことなく、根拠の全てを示す論述を論難することはできない。

=====

ただ、会計基準に則って、会計処理を行うのは当然です。

また公正価値算定の基礎となった事業計画の内容自体を開示しないのも、上場企業であっても一般的であり、これを持って「自らは根拠を示すことなく」と批判するのは、流石に言い過ぎのように思います。

なお、他記事でもコロワイド側を擁護するものが出ています。

「著者も、デイリー新潮の記事に掲載されている、のれんの超過収益力を認めることができないとする「根拠」について、一般の会計基準に照らした会計処理から納得し難いと考える。

(中略)

投資家が独自の指標で企業価値を算定するのであれば構わないが、監査法人はこのような手法で減損テストは行わない。したがってROEが低いからのれんの超過収益力が認められないと判断することは、あまりに乱暴な判断だといわざるを得ない。」

ITmedia「減損テストから見る、コロワイドが新潮にブチ切れた理由(後編)」より

一方、下記の指摘も新潮社側は行っています。

=====

会社は連結株主持分250億円をはるかに上回る718億円もの「のれん」を資産として計上しているのだから、もとよりその資産性には強い根拠が求められることは言うまでもない。巨額ののれんを計上する上場企業が強い社会的批判の目にさらされるのは当然のことであり、それを《IAS第36号に則り「のれん」の減損テストを実施しています》というだけではお話にならない。

=====

これに関しては確かに一理ある部分はあります。

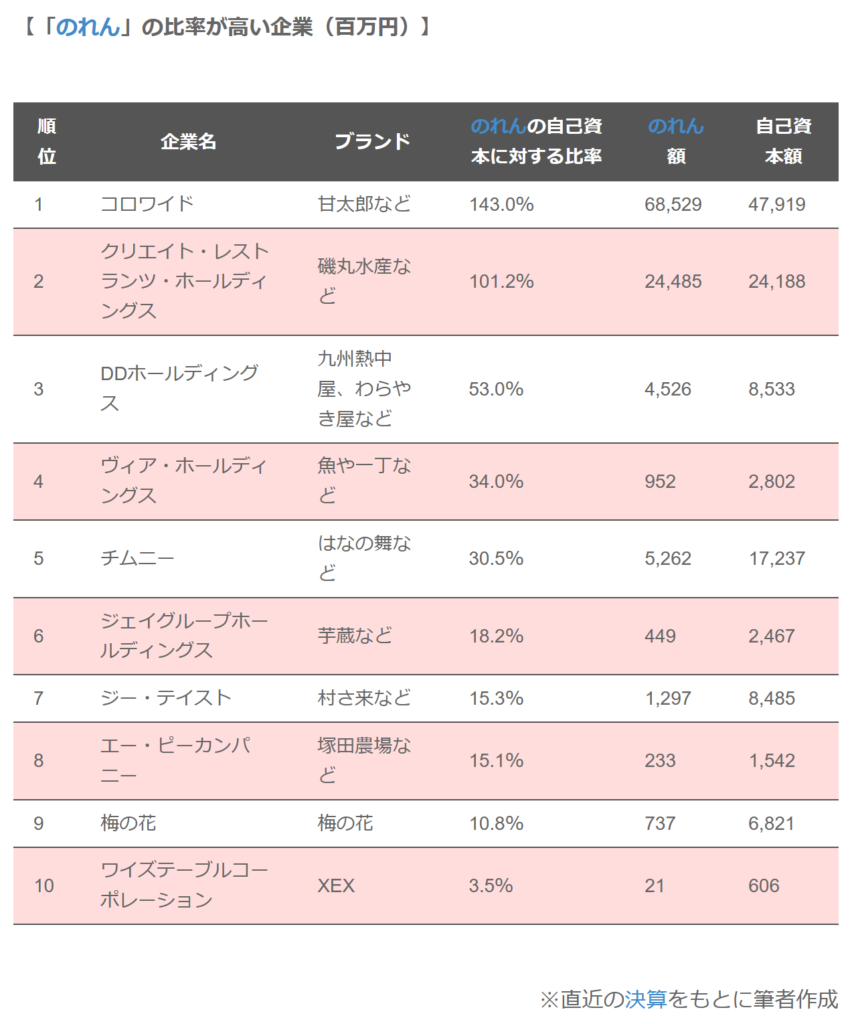

下記参考画像の通り、コロワイドの自己資本に対するのれんの金額比率は尋常じゃなく高く、その資産性や計算の合理性に対して、他社以上に丁寧に説明することは、IR的観点で必要なようには思います。

IFRSの肝は、比較可能性にもありますが、「自社にとって開示しなければいけない本質的な論点」の開示についてもあるはずです。

会計ルール・開示基準に記載されていないから、と言って、説明が基準内のものに留まっている事に関して、一定の批判をうけるのは致し方無い面はあります。

(参考画像)「のれん」の比率が高い居酒屋企業ランキング

もう少しシンプルに考えてみる

とりあえず、現状としてコロワイドが開示している資料は監査法人の適正意見をもって開示されているものであり、真に正しいかはともかくとして、ルールに則っているものと判断するのが適切です。

ここで会計処理の適正性等々に関して論じても致し方が無いと思うので、別の観点でシンプルに考えてみます。

日本基準だったとしたら「のれん」影響はどうなっていた?

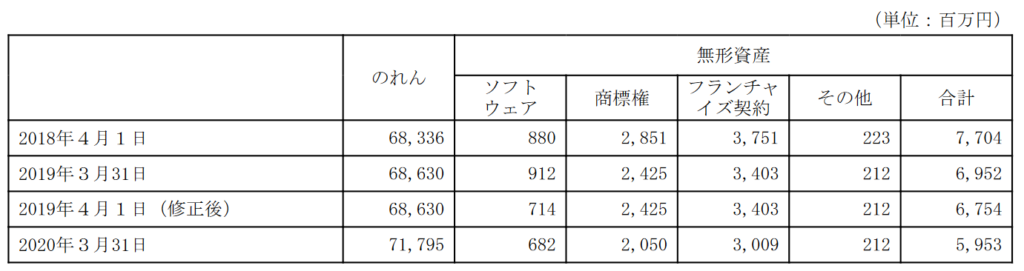

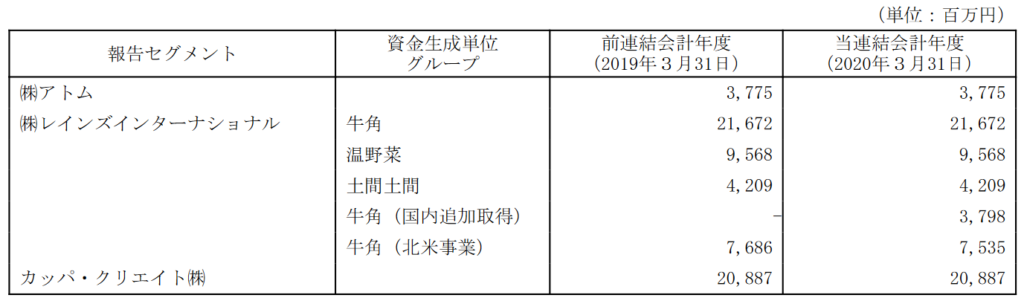

まずは、コロワイドののれんの金額と、その内訳です。

(出典は㈱コロワイドの2020年3月期有価証券報告書からです。)

この通り、700億円超の「のれん」が計上されています。

さて、コロワイドは前段でも触れていましたが「IFRS(国際会計基準)」を適用しています。

このIFRSベースでは、のれんは償却をせず、その”価値”を算定し計上している金額との差額を損益処理する手続きが行われます(何度か触れている「減損テスト」とかですね)。

小難しいことは省略しますが、ようは、毎期一定額ずつ償却する日本基準に対して減損判断をするIFRSという違いがあります(これでも小難しいですけれどね。。。)。

で、この話の何がよく問題になるかというと、IFRSを適用し、減損に該当しないだけの業績が上がり続けているならば、日本基準より利益が高く見える(償却されないので)、逆に業績が傾いた時に一気に減損も入りダブルパンチを受ける、という点です。

ここがシンプルに考えるポイントです。

仮に、コロワイドが日本基準を採用していて、毎期「のれん償却額」を計上していたら、どのような業績になるでしょう?

(超厳密には、このシミュレーションも詮無いことなのですが、まぁ頭の体操だと思ってください。)

コロワイドがIFRSに移行したのが2017年3月期からで、開示資料としては2015年4月1日以降のものが、IFRSベースの数字になっています。

2016年3月期以前の有価証券報告書を見る限り、のれんの償却年数は20年を設定していたようです。

この20年をベースに考えると、ざっくり毎期の償却額は約3,500百万円(35億円)です。

過去5年間、56億円から100億円の事業利益が計上されていましたが、これがざっくり35億円ずつ小さくなる、という事がわかります。

事業利益ベースですと赤字では無いものの、黒字幅が大きく減少、事業利益率は0.9%~2.7%という状況になるとシミュレーションされます。

(当期純利益に関しては、税効果分があるので35億円ダイレクトにはヒットしない事に留意。)

経常利益ベースで考えると?

次に経常利益ベースで考えてみましょう。

営業利益もそうですが、経常利益で会社業績を見るのは一般的ですからね。

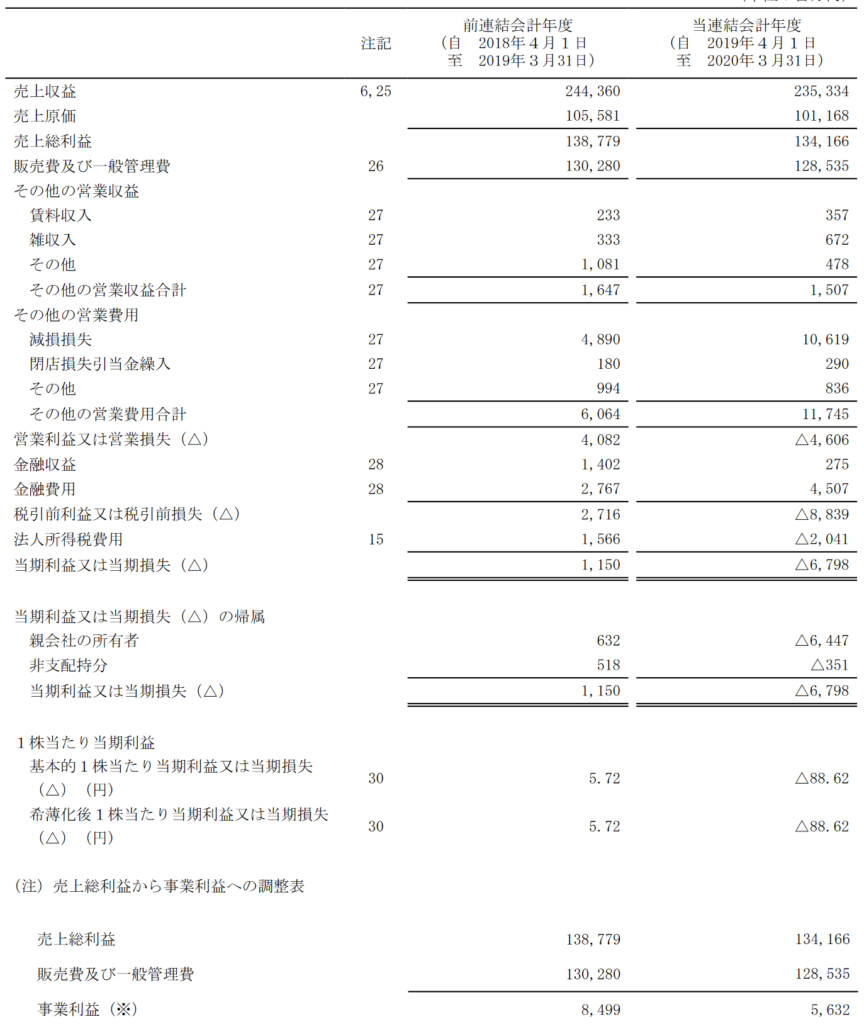

まずはPL全体像です。

ここで注目していただきたいのが金融収益と金融費用です。

営業外収益と営業外費用は、日本基準だと特別項目に入るものも混じっているのと(減損損失とか)、金額感、ニアリーイコールなので、金融部分に絞って考えます。

金融収益は銀行預金の利息や、他法人への貸付によるもので、

金融費用は銀行借入や社債、そしてリース(使用権資産)の支払利息です。

期によって計上額が異なるのですが、少なくとも2019年3月期は約13億円、2020年3月期は約42億円の利益アンダーインパクトがあることがわかります。

つまり、上記のれん分を含めて、2020年3月期は約21億円の経常赤字を計上していた(2019年3月期は約36億円の経常利益)、とシミュレーションできることになります。

繰り返しますが、コロワイドはIFRS適用会社なので、日本基準に換算してどうのこうの、というのは詮無いことではあります。

ですので上記の論考に対しては、別に是非を問いたいものでは無い、という事はご承知おきください。

いずれにせよ、コロナ影響もあり非常に厳しい経営環境にある事、そして大戸屋株式の買収に伴う「減損予備軍」のれんの多額の計上に関しては、事実ではあります。

今後、どのように経営を舵とっていくのか、継続して見ていきましょう。

最後、微妙に忘れていましたが、35億円×5年分で、約170億円がバーチャルなのれん償却額です。

2021年3月期第1四半期報告書ベースですと「親会社の所有に帰属する持分合計」は約200億円、資本合計が約325億円なので、ざっくりシミュレーションベースでも債務超過とは、まだ言えない感じです。

(ただし、2021年3月期も通期赤字の場合は税効果の話や、話題にあがっていた「のれん」の評価の話もあるので、一気に債務超過に転落するリスクは、結構高いとは感じています。)

を考えてみる-120x68.jpg)

コメント