今回は、モスバーガーの決算資料の解説です。

プレジデント社の記事曰く、閉店ラッシュが止まらず、苦境とのことです。

それでは、モスバーガーの経営状況を見てみましょう。

報道内容

まず、報道の内容を見てみましょう。

ハンバーガーチェーン「モスバーガー」の閉店ラッシュが止まらない。この1年だけで34店減り、6年前と比べると134店が消えている。業績も計画にとどかず、上向かない。なぜ苦境から抜け出せないのか。店舗経営コンサルタントの佐藤昌司氏は「モスの商品やキャンペーンには話題性が足りない。マクドナルドと比べるとその差は歴然としている」と分析する――。

プレジデントオンライン 2020年6月12日 「閉店ラッシュが止まらない」1年で34店減ったモスバーガーの苦境

(以下、略)

雑誌(WEBだけど)記事らしく、キャッチーな冒頭の記述です。

とりあえず、記事の主旨はわかりました。

記事を読み進めると、定量情報が散りばめられており、定性情報と併せて、なんだかそれっぽい感じに書かれています。

ただ、雑誌の企業解説記事は、プレジデント社のような権威のある媒体でも事実と異なる場合や誇張されている場合があるので油断は禁物です。

それでは、実際に決算資料を眺めていきましょう。

Googleで「モス IR」と検索をすれば、IRページに飛ぶことができます。

いきなり有価証券報告書や決算短信などを見に行ってもよいのですが、モスバーガーは飲食店です。

外食業界の上場企業は「前年同月比推移」を開示している場合が多いので、こちらを先に眺めた方が良いと考えています。

IRページの「IRライブラリー」をクリックすると、お目当ての情報にたどり着きます。

他に見たい資料は、店舗数の推移。

最新の決算短信。

前年度末の有価証券報告書(最新の有価証券報告書はまだ公開されていないため)。

こんな感じでしょうか。

決算説明会資料も公開されているのですが、正直、モスバーガーの決算説明会資料はあまり有益な情報が掲載されていないので、今回はパスします。

良い情報があるかな~???位で、ざっと眺める程度で十分でしょう。

前年同月比を見る

それでは、前年同月比から見ていきましょう

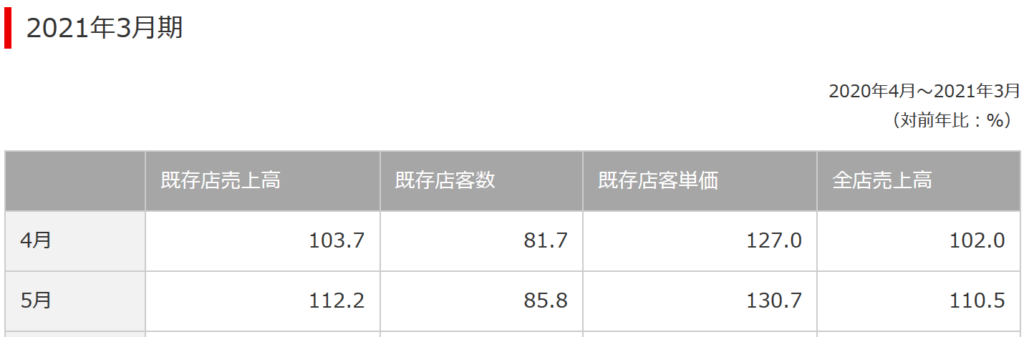

直近4月5月は、全店売上高で102%、110.5%と、上々な数字です。

既存店客数が減っているのはコロナ影響で、一方、既存店客単価は上昇しています。

これは、下記記事でも解説したのですが、「このお店で完結させてしまおう。」という考えが数字に表れているのでは、と考えられます。

現在の経済環境で、感染症影響に強い、というのは特筆すべき点だと感じます。

画像は掲載しませんが、2020年3月期も通期で全店売上高前年比103.1%で着地しているので、これだけ見ると悪い数字には思えません。

2010年3月期を100%とした場合も、累積で2020年3月期時点で103.7%と全店売上高は伸びているので、これを見ても決して悪い数字には見えません。

店舗数推移を見る

プレジデント社の記事は、閉店ラッシュ、という見出しでしたので、店舗数も見てみましょう。

確かに、国内店舗は年々減少が続いています。

全体の店舗数もそうですね。

一方、海外店舗は増加が続いているので、海外シフトを行っているだけでは?という見方もできます。

ちょっと、記事の内容について、疑いの目が出てきました。

決算短信と有価証券報告書を見る

それでは、実際に業績数値を見ていきましょう。

業績数値を見てみる

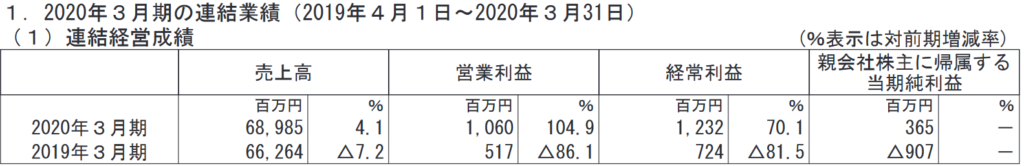

まずは最新の短信です。

2019年3月期は確かに最終赤字ですが、それ以外の数字は黒字の状況です。

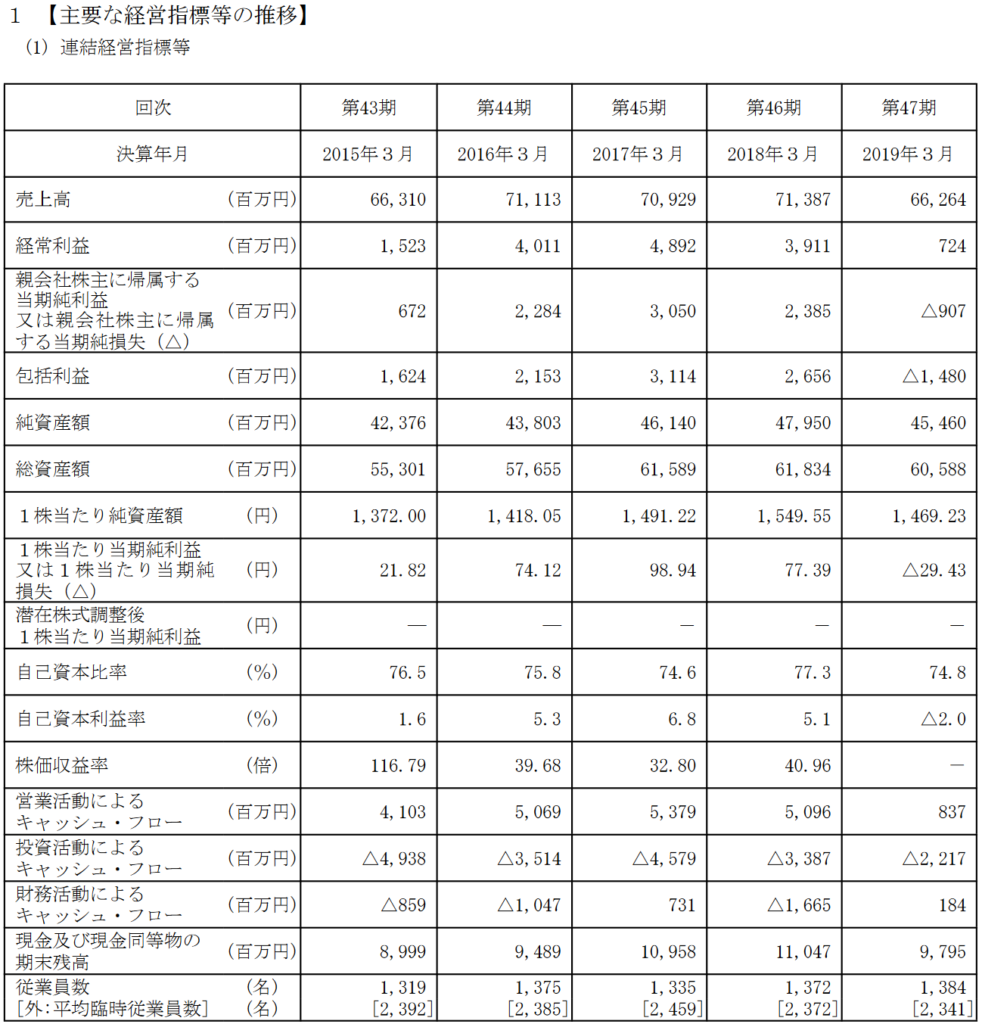

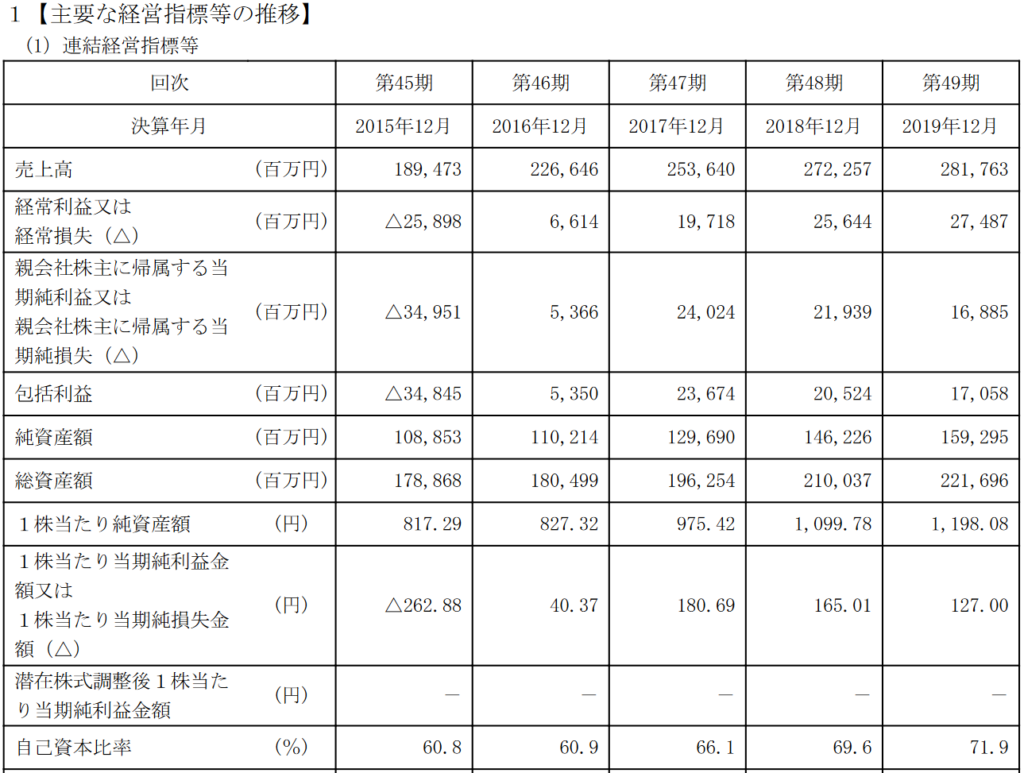

有報での過去5年の推移はどうでしょうか?

経常利益ベースでは、過去5年通じて、全て黒字です。

確かに計画比ベースで見たらビハインドしているのかもしれませんが、「苦境」とかいう言葉を使うのは、過剰な表現ではないでしょうか?

自己資本比率も70%台で、極めて高い数字です。

いったん、落ち着いて見てみましょう。

数字ベースで黒字ならば、次に考えるのは「率」です。

利益率で見てみる

過去6年の経常利益率を見てみましょう。

2020年3月期:1.8%

2019年3月期:1.1%

2018年3月期:5.5%

2017年3月期:6.9%

2016年3月期:5.6%

2015年3月期:2.3%

こうして見ると、確かに「苦境」という言葉が正しいことがわかります。

飲食店というのは、押しなべて利益率が低いものです。

しかし、流石に1%台は不味いですね。

2016年3月期~2018年3月期に出ていた、5%以上の経常利益率は、なんとか出したいものです。

この数字の良し悪しは競合他社と比較した方がわかりやすいでしょう。

というわけで、日本マクドナルドホールディングス㈱にご登壇いただきます。

この通り、経常利益率が過去3年平均で9%もあります。

飲食店で経常9%は結構高い方です。

1%台のモスと9%のマックを比較すると、確かに「歴然とした差」が生まれてしまっている状況です。

自己資本比率も大差がありません。むしろ、マックにすぐに追いつかれそうです。

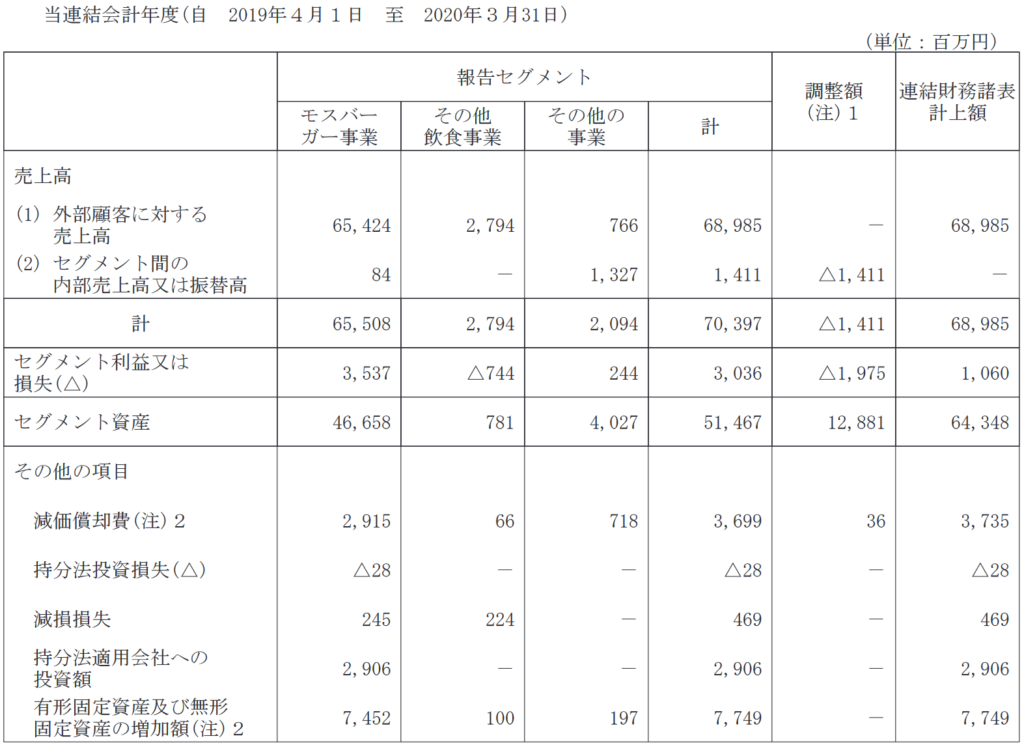

セグメント情報を見てみる

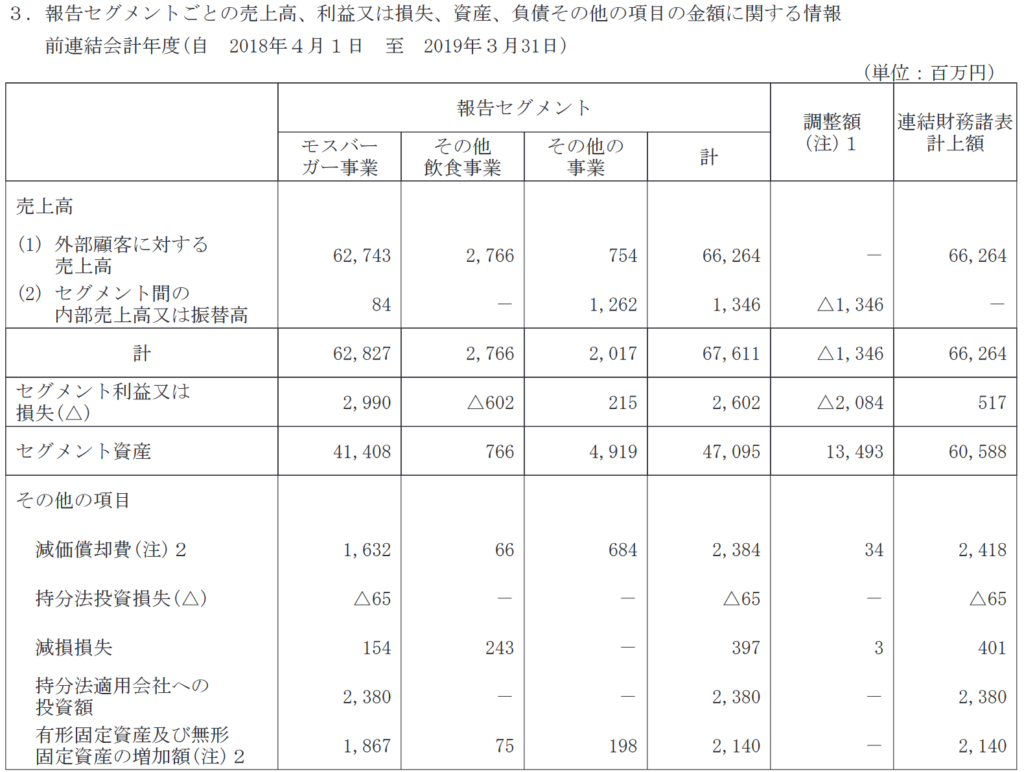

飲食店主体ですが、業態をわけてセグメント情報を開示しているので、見ておきます。

この通り「その他の飲食事業」が足を引っ張っている状況です。

もしかしたら、実は社内シナジーが生まれているのかもしれませんが、そういう事が無いのならば、整理をした方が社内リソースの分散にもつながらないので、良いとは思います。

もちろん、全体の赤字幅が小さいと言えば小さいので、モス業態で何かあった時のリスクヘッジとして、他業態を持っておく、というのは悪いことではありません。

将来の別業態の展開のための投資、種まき、という観点で考えることもできます。

ポリシーの問題ではあるのですが、赤字が続いていて、店舗数も少ない、という状況を続けるのならば、少し考え直した方が良いとは思います。

後、PL、BS、CFはもちろんチラ見はするのですが、見ていただければシンプルなスタンダードな構造になっていることがわかりますので、今回は省略しました。

自己資本比率も70%台で高い数字を維持しているので、モス業態の利益率向上を中心に取り組んで行けば良いでしょう。

以上、モスが「苦境」「マックと歴然とした差」という表現は、決して誇張表現では無いことがわかりました。

話題性に欠けるのは、確かにそうだと思うので、店舗立地や価格帯、ブランディングをそういじれないことを考えると、マーケティング分野で工夫してみるのは、ありかもしれません。

この通り、決算資料を見ると、ある会社の状況を読み解くことができるので、非常に面白いですし、ためになります。

ここで解説しているようなポイントを掴みさえすれば、決して難しいことでも無いので、是非、取り組んでみて下さい。

-160x90.jpg)

コメント