今回は、管理会計上の考え方である限界利益と損益分岐点(CVP)について解説します。

基本的かつ非常に重要な概念ですので、確実に習得しましょう。

限界利益

限界利益は次の式で表現されます。

限界利益 = 売上高 - 変動費

変動費とは、売上高に連動して(一定、比例して)増減していく費用の事です。

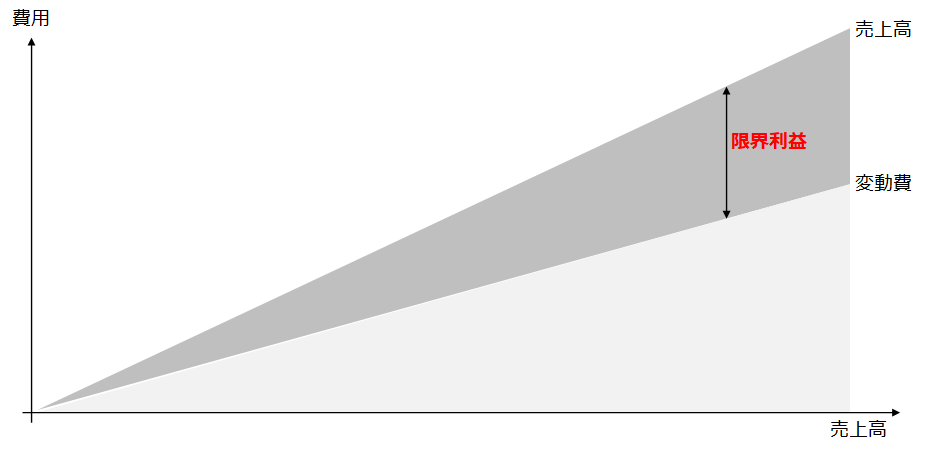

売上高と変動費、そして限界利益の関係を図で示すと、次の通りとなります。

濃い灰色の部分が限界利益ですね。

なお、変動費の例としては、商品原価、販売手数料、消耗品費などが該当します。

この限界利益ですが、会社組織の数字感を把握する上で非常に重要でして、私の感覚値ですが、優秀な経営企画担当者は、「限界利益率は?」と聞かれた時に、大体、即答できます。

損益分岐点(CVP)

次に損益分岐点(CVP)なのですが、その前に固定費に関して。

固定費とは、変動費とは異なり、売上の増減に関わらず、一定額発生する費用の事です。

固定費の例としては、各種人件費(特に正社員費用)、地代家賃、水道光熱費、減価償却費、リース料などが該当します。

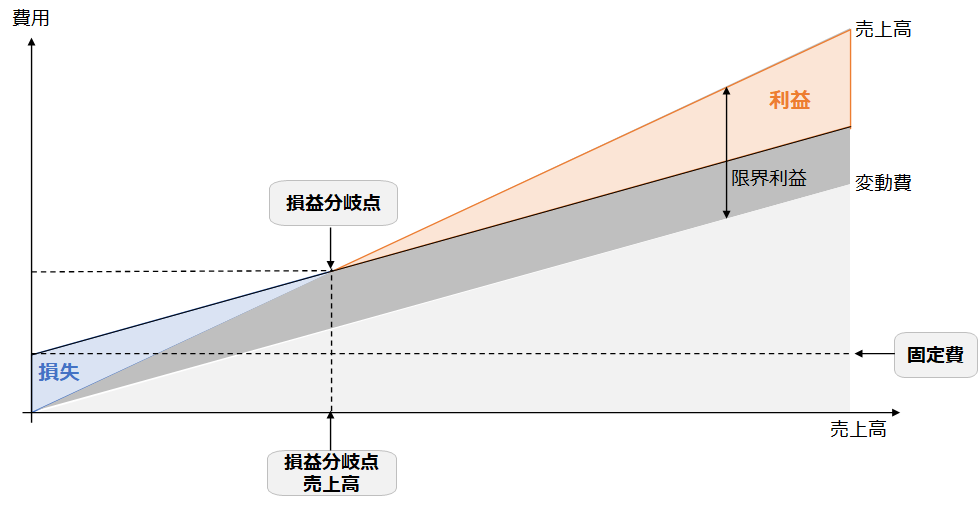

先ほど紹介した限界利益の図に固定費を加えると次のようになります。

横に長い点線が、どのような売上高であっても一定額発生する固定費のラインだとして、薄い灰色の変動費部分に、固定費の幅分上乗せしたのが黒色直線のライン。

これが会社運営上、発生する費用の総額です。

売上高のライン(オレンジ色の線上)と、費用のライン(黒色直線)が交差する点が「損益分岐点」であり、その損益分岐点の時の売上高が「損益分岐点売上高」です。

ようは、損益分岐点とは、売上高と費用の額がちょうど等しくなるポイントの事で、そのポイントの売上高を損益分岐点売上高と言うわけです。

会社運営上、固定費という、売上高に関係無く一定額発生する費用がある以上、最低限、それを賄えるだけの限界利益を創出する必要があります。

また、会社として利益を出して行く以上、損益分岐点売上高よりも高い売上高を出して行かなければいけません。

実際の売上高と、損益分岐点売上高との差から算出される、安全余裕率についても把握し、自社の状況について、より正確に把握しておくことも、考えると良いでしょう。

安全余裕率 = (実際の売上高 - 損益分岐点売上高) ÷ 実際の売上高 × 100

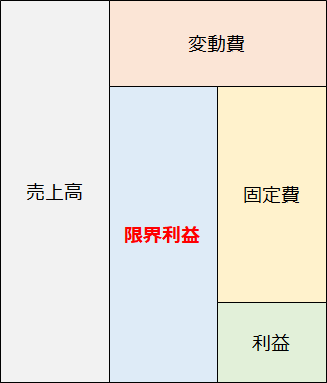

売上高、限界利益、変動費、固定費、利益の関係を箱で表現すると、次のようになります。

固変分解の考え方

ここで課題になるのが、何が変動費で、何が固定費なのか?という問題です。

よく使われる分類方法(固変分解)は、次に2つです。

- 勘定科目法

- 回帰分析法

勘定科目法

勘定科目法は、勘定科目毎に、これは変動費、これは固定費、とフラグ付けをして割り振る簡便的な方法です。

固変分解は、結構難易度が高く、会社規模が大きくなればなるほど、正確なものを算出するのは不可能になってきます。

(もちろん、不可能では無いのですが、時間リソース的に現実的で無く、また変動費・固定費の額が毎月、毎期変わる事を考えると、正確なものを出す意味がほぼ無い。)

そのため、簡便的に算出をして、ざっくりと限界利益率は何%、固定費ないくらいくら、と把握する事は、一つ考えられる方法です。

多少発展的に考えると、勘定科目毎に、固定費は内何%と設定して、そのパーセント分の金額総額を固定費、他は変動費、とするやり方もあります。

いずれにせよ、Excel等の表計算を用いれば、比較的簡単に算出できるので、計算してみるのが良いでしょう。

回帰分析法

回帰分析法は、毎月のPLを並べて見て、その売上高の推移と、費用の推移から、統計的に変動費率、固定費額を割り出す方法です。

学生時代の数学でやって、y = ax + b を算出するイメージです。

手動でやるのは、ほぼ不可能なので、Excel等の表計算を利用して計算します。

具体的には、散布図を作成して、数式を自動で出す方法が考えられます。

回帰分析法については、こちらの記事でも解説しているので参照してください。

上記、勘定科目法、回帰分析法のどちらも、結局、バーチャルな数字になるので、両方作ってみて、肌感覚的に正しいと思う方を使えば良いでしょう。

(数字の肌感覚は重要ですよ。)

固定費は厄介である(難易度高めの考え方)

ここまで書いてきた事は、ぶっちゃけ管理会計の本を読めば書いてある、初歩的な事です。

ここからが少し重要になってくるのですが。

この種の話をする時、当然に管理会計、もっと直接的に言うならばコストカットを意識しているものと考えられます。

その際に、どうしても固定費の考え方が厄介になってきます。

例えば人件費。

人件費は、正社員である以上、簡単に解雇等の措置を取る事ができないのが日本の法律であり、じゃあ、パートやアルバイト、派遣は解雇したりできるか、というと、現実問題として目の前に業務がある以上、簡単に整理ができないのがよくある実際です。

人の感情もありますし。

そんな事もあり、一般的には固定費として扱われる事が多いのですが、管理可能性が高いのもそうで、業務が多くて残業が発生すれば、その分は変動費と言えますし、非正規雇用の方の人件費はやはり変動費として扱うのが適切である場合も多いです。

更に、本当に業績が悪ければ、退職者分を補充しなかったり、早期退職者の募集等の方法で削減も可能です。

つまり、純粋固定費か?というと、そういうわけでも無いのが人件費です。

(上記例の場合は、固定費として扱いつつ、固定費部分の経費削減、として整理するのが一般的です。)

他には、家賃もそうですね。

こちらのパターンとしては、多店舗展開している場合における店舗家賃(と人件費)がわかりやすいです。

端的に言うと、店舗を出店すれば固定費は増え、店舗が減れば固定費は減ります。

これを会社全体で見ると、本社家賃や本部人件費のような純粋固定費性が高いものがある一方、店舗の家賃や人件費のような変動費性が高い固定費が存在、他は純粋変動費、という状況になるのです。

何をどこまで整理して考えるのか?というと厄介なのですが、この純粋固定費と変動性固定費、そして純粋変動費、という整理ができると、損益分岐点の計算精度が非常に高くなりますし、事業計画を組むうえでも非常に解像度が高くなります。

経営企画担当者は、自社の純粋固定費、変動性固定費、純粋変動費の率と額について、試算をして頭に入れておく事は、非常に重要と言えます。

特に、複数の事業がある場合、多店舗展開している場合は、重要性が高くなります。

なお、固定費も変動費も、結局はバーチャルなものなので、その意味で純粋固定費は存在せず、全て変動性固定費と言えますし、同様に変動費の中にも固定性のものがあります。

会社により、この辺りは全く状況が変わってくるので、自社の場合はどうか?をしっかり考える必要があります。

後、上記、純粋固定費、変動性固定費、純粋変動費という言葉は私の造語で、他の人にこの用語を使っても通じませんこと、ご留意ください。

コメント