家電のレンタルサービスを手掛けるレンティオ株式会社が、本日2月25日に総額10億円の資金調達を行ったというプレスリリースを出しました。

事業内容等々はこちらに詳しいので、大きく割愛し、概要部分だけプレスリリースより引用します。

ここでは、バリュエーションを予測し、その上でレンティオ社のIPOのできあがりを考えてみます。

【Rentioとは】

レンティオ株式会社プレスリリースより

カメラや家電、ベビー用品を買わずに使えるレンタルサービス。

商材はカメラや家電を中心に1,500種類以上、1万点以上の在庫を取り扱い。

一度は使ってみたいと思うような一眼レフ、キッチン家電、掃除家電なども幅広くレンタルが可能。

【レンティオ株式会社について】

本社 : 〒140-0014 東京都品川区大井4-6-1 サクラビル3F(受付4F)

代表者 : 代表取締役 三輪 謙二朗

設立 : 2015年4月6日

事業内容: カメラ、家電製品を中心にレンタル及び販売する

イーコマース事業、情報サイトの運営など

URL : https://www.rentio.co.jp/

■取扱商品の一例

カメラ :一眼レフ、アクションカメラ、防水カメラ、インスタントカメラ、他

一般家電:掃除ロボット、高圧洗浄機、キッチン家電、他

事務家電:プロジェクター、ドキュメントスキャナー、他

その他 :ロボット、ドローン、他

予測バリュエーション

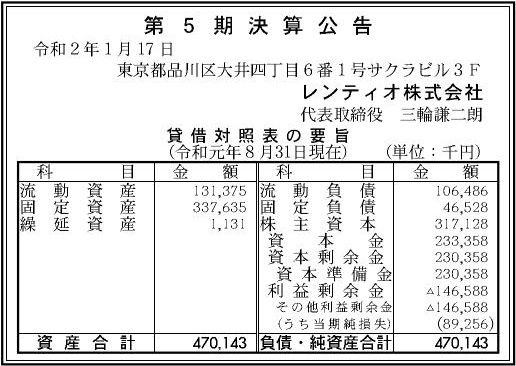

登記簿謄本を取得し、これをベースにバリュエーションを予測しました。

あくまでも登記簿謄本から得られる公開情報のみをベースとしているため、正確性については担保できないことはご了承ください。

前提条件として、いくつか仮定を置いています。

過去にC種を二回出していること、前回のD種から間が空いていないこと、から今回の調達は前回D種とほぼほぼ同条件と推測しています。

リリースでは、デットとあわせて総額10億円とのこと。

決算公告では2019年8月期で赤字であり、おそらく事業計画上もしばらくは赤字が続くであろうことから、デットの比率が5割を超える事は無いと推測できます。

5割~1割がデットとし、間をとって3割でざっくり仮定、エクイティでの調達を7億円とおきます。

決算公告の数字から、調達額の半分を資本準備金に振っているため、資本金の増加額の2倍を調達額と設定します。

これらの仮定をもとに作成したのが下記の表です。

発行している種類株にあわせて各ステージ(シリーズ)としています。

| 調達時期 | ステージ | 発行株式種類 | 株数 | 発行済株式総数 | 資本金の額(千円) | 調達額(千円) | 株価 (円) | バリュエーション(千円) |

| – | 創業 | 普通株式 | 30,000 | 30,000 | – | – | – | – |

| – | A | A種優先株式 | 5,300 | 35,300 | 15,500 | – | – | – |

| 2016/10/31 | B | B種優先株式 | 6,812 | 42,112 | 73,402 | 115,804 | 17,000 | 715,904 |

| 2018/7/17 | C | C種優先株式 | 2,159 | 44,271 | 123,380 | 99,955 | 46,297 | 2,049,615 |

| 2019/1/25 | C | C種優先株式 | 4,751 | 49,022 | 233,358 | 219,957 | 46,297 | 2,269,572 |

| 2019/11/10 | D | D種優先株式 | 5,016 | 54,038 | 433,346 | 399,976 | 79,740 | 4,308,990 |

| 2020/2/25 | D | D種優先株式 | 8,800 | 62,838 | 584,214 | 701,712 | 79,740 | 5,010,702 |

ポストマネー50億円が今回のバリュエーションと推測されます。

前回のD種での調達とあわせて、実質的にはシリーズDで11億円の調達、と言えるかと思います。

余談ですが、レンティオ社の経営者は、どんどんCashを溶かしていく積極性と、刻んで調達を進める慎重性の両面を持っている性格のようです。

IPO時のできあがり予想

現在のステージがシリーズDで11億円の調達が走ったわけですので、そろそろIPOのレンジに入った印象です。

公告の数字と今回の調達額から考えると、後1回くらい調達をはさみ、最短で1年、現実的には3年を目標、という感じでしょうか。

レイターステージですので割引率を20%、IPO時のディスカウントを20%として計算すると、下記のようなイメージになるかと思います。

PERは仮置きで30としました。

- 上場までの年数 3年

- 割引率 20%

- 上場時予想当期純利益 333百万円(欠損考慮せず)

- 上場時予想PER 30

- 上場時予想株主価値 10,000百万円

- IPOディスカウント後株主価値 8,000百万円

- PostMoney 5,000百万円

PERをどう置くかにもよるのですが、レンタルということで金融業的に捉えられると非常に厳しいです。

サービス業の中で類似会社を抽出し、上場時予想PER30あたりでできあがりのバリュエーションを考えられると良い印象です。

申請期の経常500百万円を狙えば良いので、もっと伸びてもおかしくは無いと考えます。

割引率を30%にすると株主価値が約150億円となるので、そこは目線として置いても良いでしょう。

(参考)投資家一覧

(今回引受)

グロービス・キャピタル・パートナーズ(GCP)(前回からの追加投資)

W ventures(前回からの追加投資)

SMBCベンチャーキャピタル

コンビ

(既存投資家)

ANRI

有安伸宏(個人)

坂本達夫(個人)

East Ventures

メルカリ

アドウェイズ

コメント