オンキョー(旧オンキョー:オンキョーホームエンターテイメント株式会社)の2021年3月期第3Q決算が、純損益33億円の赤字であった事が、2021年2月12日に発表された決算により開示されました。

前期末も債務超過であり、2021年3月末までに債務超過を解消できなければ上場廃止の恐れもあります。

果たして、どうなるのでしょうか?

オンキョーが33億円の赤字、上場廃止直前か?

まずは報道を見てみましょう。

経営再建中のオンキヨーホームエンターテイメント(旧オンキヨー)が12日発表した2020年4~12月期決算は、純損益が33億円の赤字だった。債務超過も解消できておらず、このまま年度末を迎えると、ジャスダック市場の上場廃止のおそれが出てくる。

朝日新聞「オンキョーがジャスダック上場廃止の恐れ 重い債務超過」より 2021年2月12日

証券取引所の基準により、連続の債務超過だと上場廃止の可能性があるわけですね。

資金調達にも動いていたようですが、株価の低迷もあり、奏功しなかったようです。

(この点は、入れたファンドの問題もあったようですが。詳細は末尾参照。)

(2020年9月付けの株式会社東京証券取引所の発表により、上場廃止に係る猶予期間入り銘柄となった模様です。)

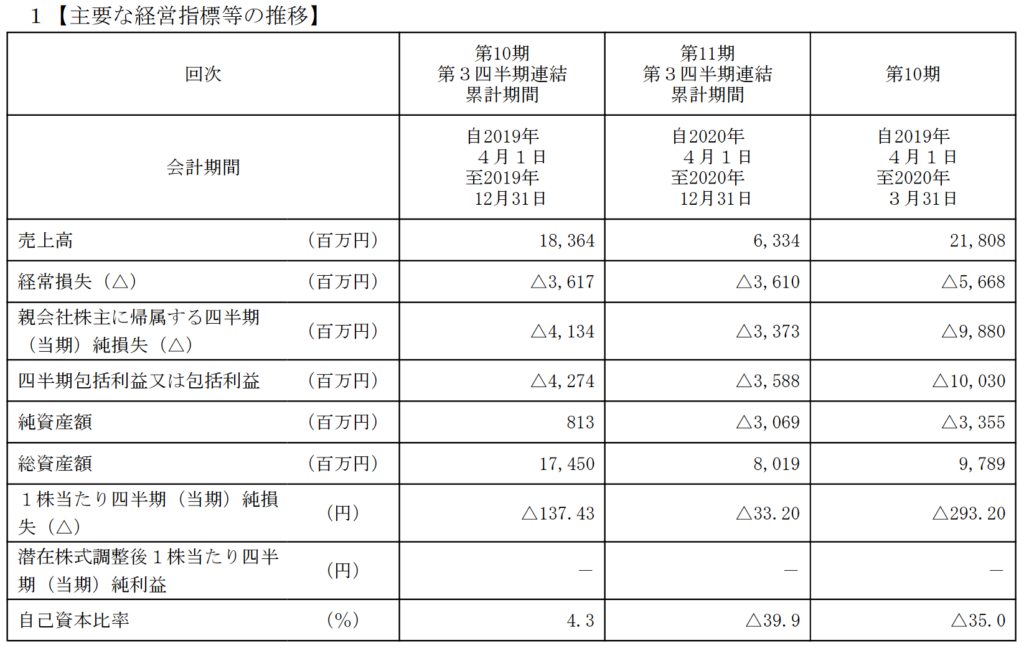

業績の概要は下記の通りです。

以前にも記事を書いたのですが、やはり簡単にどうこうなるような状況では無かったという事です。

オンキョーの対応

このままだとオンキョーは上場廃止の可能性があるわけですが、結論として外資系ファンドの支援を受ける道を選んだようです。

そこでオンキヨーは昨年12月、議決権はないが普通株よりも配当などの条件がいい優先株や、大量の新株を格安で買える権利を海外ファンドに割り当てる計画を決めた。ファンドが予定通りに権利を行使すれば、最大62億円相当が手に入り、債務超過を解消できる見通しだ。そのかわり、ファンドが議決権の約7割を握ることになる。オンキヨーは「自助努力のみでの改善は困難であり、最良の選択肢だ」とする。

朝日新聞「オンキョーがジャスダック上場廃止の恐れ 重い債務超過」より 2021年2月12日

「自助努力のみでの改善は困難」との言があったようですが、これは事実なのでしょう。

EVO FUNDという所に、普通株式に加え、議決権の無いA種・B種について新株予約権を発行するようです。

加えて、追加の弾として、C種のスキームも用意していますね。

詳細は、リンク先の招集通知を見ると良いです。

色々と書いています。

これらが実行されると、62億円の資金調達と増資が行われ、議決権がある部分で7割程を当該ファンドがグリップする形になる模様です。

これで何とかなるのか?

さて、それでは、今回の増資対応がうまく進んだとして、これで何とかなるのでしょうか?

率直な感想を述べると、まだまだ厳しいだろう、というのが意見です。

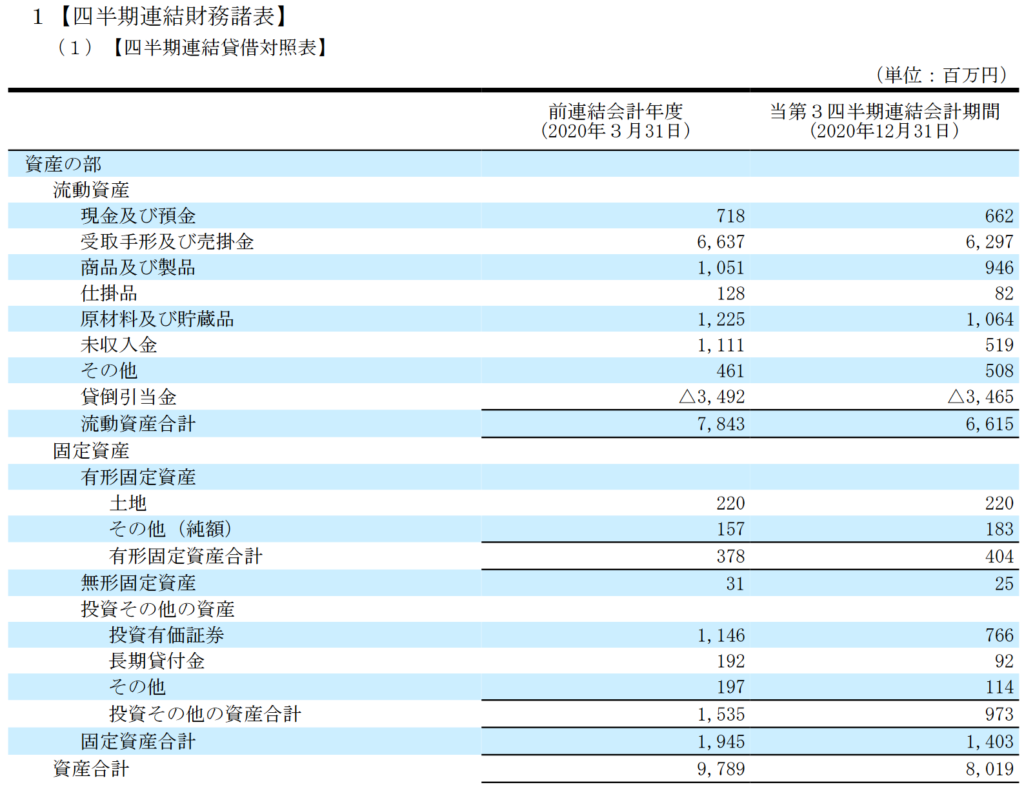

B/Sを見てみましょう。

現金及び預金が約6億円で受取手形及び売掛金は貸倒引当金分を相殺した額が約28億円です。

未収入金の約5億円を加えて、約40億円が手持ちのCash余力です。

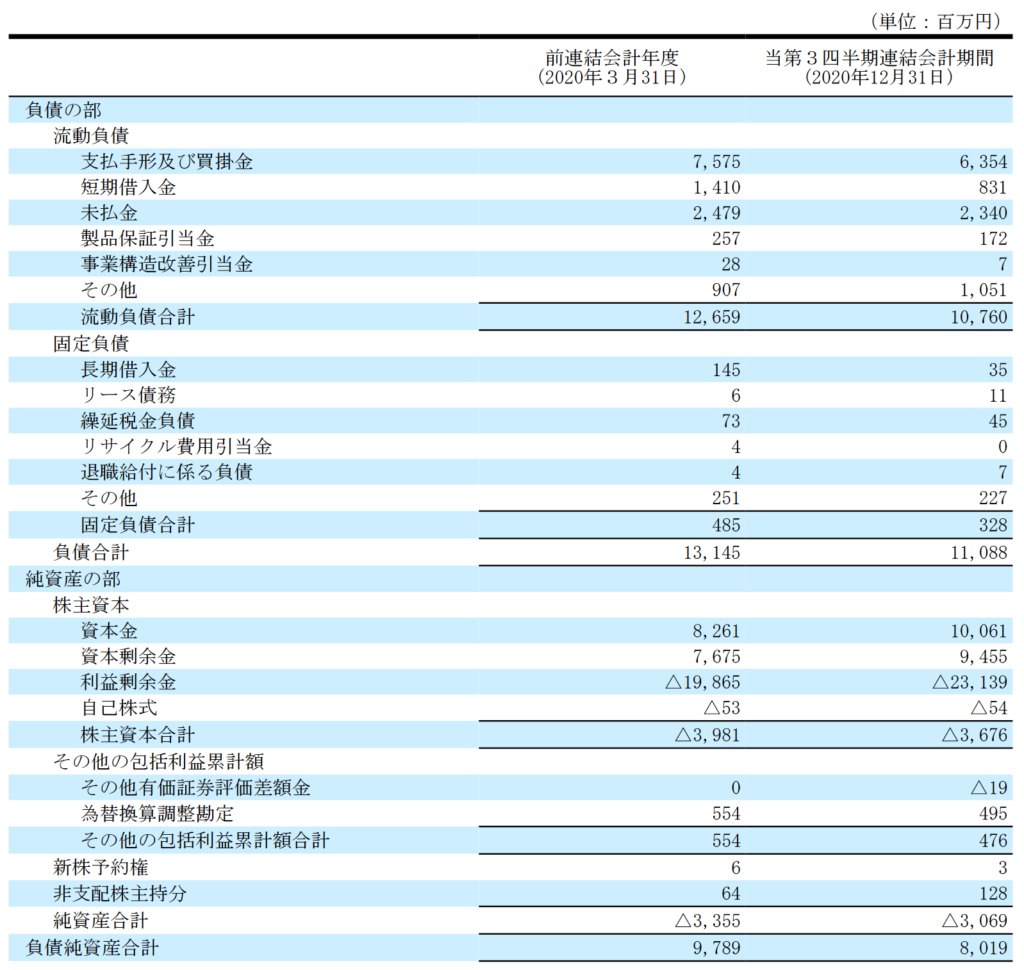

一方、支払手形及び買掛金が約63億円、短期借入金が約8億円、未払金が約23億円です。

その他の流動負債も加えて、約105億円がこの先1年で発生するCashOutです(ざっくり)。

62億円を調達したとしても微妙に不足があります。

流動負債であげた約105億円全てがCashOutを要しないものだったとしても、事業運営上、不安が残る金額しか手元に残らないと考えられます。

つまり、追加の資金調達が更に必要、という事です。

この点は、オンキョー側も「本件取組みでの調達資金だけでは、営業債務の支払い遅延が即座に解消することは難しい」と明言しています(2021年1月8日付臨時株主総会招集ご通知より)。

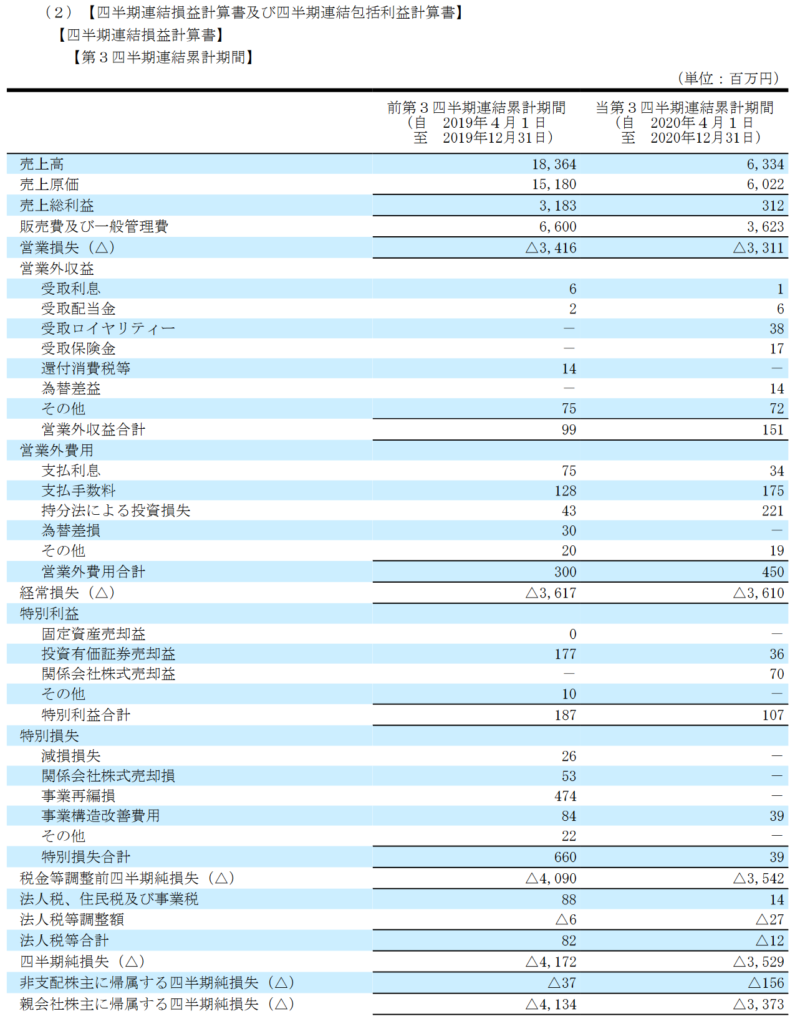

P/Lを見ても、これだけのマイナスがそうそう簡単に回復するとは思えません。

「2021年3月31日までに債務超過が解消され、財務状況が改善すれば、各取引先から正常に材料・製品の供給を受けつつ、現在の支払い期間の短縮及び出荷時支払いなどの取引条件についても当社の通常の取引条件に戻すことの交渉が可能となり、販売機会回復、当社の資金の回転良化から、より事業運営も正常化し、営業債務の支払い遅延に回せる経常収支の増加も見込んでおります。」との説明もありますが、どこまで目論見通りに進むでしょうか(同招集通知より)。

しばらくは厳しい事業環境の中、ファンドとの追加交渉で、どれだけ凌いでいけるか、という所でしょう。

(とりあえず、上場廃止の回避、という資金調達の直接の目的は果たせるとは思います。)

そして最終的には、ファンドが送り込んだ経営陣の指揮下、(ONKYOというブランド名自体は残るでしょうが)良い所を切り売りされて解体、という着地になるのでは?と考えます。

新たな資本増強策が見つからない場合、エボファンドを引受先とした6~8回目の第三者割当増資を実施する可能性もあるとしているが、オンキヨーによるとエボファンドは純投資目的のため、取得した株式は市場で売却している。証券マンは「ファンドによる売買が一層の株価低迷を招くというジレンマに陥っている」と指摘する。

SankeiBiz「上場廃止回避へ代替案捻出焦点 増資中止オンキヨー正念場」より 2020年11月26日

コメント